Mặc dù lãi suất trong thời gian qua đã liên tục giảm mạnh và đã trở về mức của năm 2007, nhưng Ủy ban Giám sát tài chính quốc gia (UBGS) cho rằng chi phí lãi vay vẫn đang là gánh nặng lớn đối với doanh nghiệp (DN) do đòn bẩy tài chính cao.

Mặc dù lãi suất trong thời gian qua đã liên tục giảm mạnh và đã trở về mức của năm 2007, nhưng Ủy ban Giám sát tài chính quốc gia (UBGS) cho rằng chi phí lãi vay vẫn đang là gánh nặng lớn đối với doanh nghiệp (DN) do đòn bẩy tài chính cao.

Chênh lệch giữa 2 chỉ số Lợi nhuận trước thuế và Lãi/Vốn chủ sở hữu (EBIT/VCSH) và ROE (tỷ số lợi nhuận ròng) năm 2012 của toàn ngành chỉ giảm 0,4% và 0,6% so với năm 2011 và 2010, duy trì ở mức 10,8%. Trong bối cảnh nhiều DN còn lỗ, lợi nhuận thấp, thuế thu nhập giảm, tỷ lệ này cao cho thấy chi phí lãi vay vẫn là gánh nặng lớn đối với khu vực doanh nghiệp do đòn bẩy tài chính cao.

“Còng lưng” trả lãi

Theo mẫu khảo sát 560 DN niêm yết trên HSX và HNX của UBGS, ROE thấp nhất trong vòng 5 năm qua, hàng tồn kho cao, tình trạng nợ đọng không được cải thiện. Điều đó cho thấy khu vực DN tiếp tục khó khăn và chưa có dấu hiệu phục hồi trong năm 2012. Trong khi đó, năm 2012, lãi suất vẫn là gánh nặng lớn đối với khu vực DN do hệ số đòn bẩy cao.

Tính đến 31/12/2012, số DN giải thể, ngừng hoạt động là 54.261 DN (con số này cao hơn so với năm 2011 là 53.922 DN). Việc tiếp cận với các nguồn lực (trong đó có vốn, đất đai) ngày một khó khăn khiến niềm tin kinh doanh của khu vực này suy giảm.

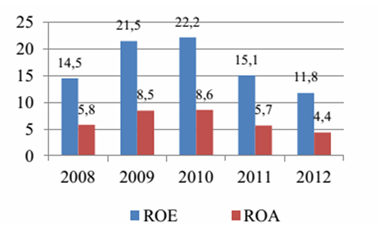

Hiệu quả kinh doanh của DN thấp nhất trong vòng 5 năm qua. Năm 2012, ROE của khu vực DN chỉ đạt 11,8%, thấp hơn mức 14,5% năm 2008 và 15,1% năm 2011. Tốc độ tăng trưởng doanh thu năm 2012 đạt thấp (4%) trong khi tỷ lệ này các năm trước khá cao (năm 2009: 14%, năm 2010: 29%, năm 2011: 20%).

Tỷ suất sinh lời suy giảm mạnh nhất tại ngành Xây dựng – xây lắp (1%), Xi măng (4%), Nông, lâm, ngư nghiệp (4%), Vận tải, kho bãi (5,5%) và BĐS (7%). Riêng các ngành Vật liệu cơ bản, Công nghệ, Hàng tiêu dùng, Y tế và Hoạt động trợ giúp xã hội duy trì được tỷ suất lợi nhuận ở mức khá cao (trên 17%).

Theo quy mô vốn đầu tư của chủ sở hữu, tỷ suất lợi nhuận có phần diễn biến ổn định hơn đối với các DN có vốn lớn trên 1.000 tỷ đồng. Năm 2012, ROE bình quân của các DN thuộc nhóm này đạt 14,4% trong khi DN thuộc nhóm khác có tỷ suất lợi nhuận dưới 10%.

Nguyên nhân là do các DN nhóm này có lợi thế cạnh tranh hơn các DN nhóm khác về việc tiếp cận vốn, quy mô và công nghệ. Không chỉ vậy, họ còn được hưởng lợi từ nỗ lực hạ lãi suất tiền vay, tỷ trọng chi phí tài chính của các DN/tổng chi phí đã giảm từ 5,6% trong năm 2011 xuống còn 4,5%.

Mặc dù vậy, chi phí lãi vay vẫn là gánh nặng lớn đối với khu vực DN, làm suy giảm khả năng sinh lời và năng lực cạnh tranh của DN. Đặc biệt ngành Xi măng, xây dựng – xây lắp và vật liệu xây dựng, do sử dụng đòn bẩy tài chính cao nên chênh lệch giữa ROE và EBIT/VCSH của 2 ngành này lên tới 32,98% và 14,84%, cao hơn nhiều so với mức bình quân ngành là 10,78%.

Tính đến 31/12/2012, tỷ lệ này là 1,63 lần. Trong đó, 2 ngành có tỷ lệ đòn bẩy lớn nhất là xi măng (4,17 lần), xây dựng và xây lắp (2,79 lần) và các DN có quy mô vốn nhỏ (vốn đầu tư chủ sở hữu <100 tỷ đồng) (2 lần). Đây cũng là những nhóm ngành, nhóm DN có tỷ suất sinh lời thấp nhất, hàng tồn kho cao. Sự phụ thuộc quá mức vào đòn bẩy tài chính trong thời gian dài khiến các DN dễ tổn thương hơn trong bối cảnh tiếp cận nguồn vốn tín dụng ngày một khó khăn.

Lãi suất còn giảm tiếp

Với thực tế đó, 6 tháng đầu năm, lãi suất huy động và cho vay ngân hàng liên tục giảm, và đã trở về mốc năm 2007. Nhiều ý kiến cho rằng trong điều kiện hiện tại, lãi suất không còn là vấn đề quan trọng với DN, mà là vấn đề xử lý hàng tồn kho, tìm kiếm thị trường tiêu thụ…

Việc huy động thuận lợi trong khi cho vay gặp khó khăn khiến các ngân hàng tham gia vào cuộc chạy đua giảm lãi suất cho vay và huy động. Mặc dù vậy, làn sóng giảm lãi suất huy động và cho vay đợt cuối tháng 6 vừa qua vẫn không khiến tình trạng ứ đọng vốn được cải thiện. Cuối tuần qua, 2 “đại gia” ngân hàng là Vietcombank và Agribank đồng loạt đưa trần lãi suất tiết kiệm kỳ hạn 1 tháng về 5%/năm, thấp hơn 2% so với mức trần quy định.

Đây không phải lần đầu tiên 2 ngân hàng lớn mạnh tay hạ lãi suất huy động nhưng đợt điều chỉnh này một lần nữa cho thấy lượng vốn của họ khá dồi dào nhưng đường ra thì vẫn bế tắc. Động thái này được giới chuyên gia nhận định là lãi suất sẽ còn giảm tiếp trong những tháng cuối năm, tạo điều kiện thuận lợi cho DN.

Vietcombank quyết định giảm lãi suất là vì sau 6 tháng đầu năm, tín dụng tại ngân hàng này vẫn tăng trưởng âm 1,1% dù đã đẩy mạnh cho vay cá nhân cũng như DNNVV. Ngược lại, ở chiều huy động, Vietcombank vẫn tăng trưởng 3,4%, trong đó 77% lượng vốn huy động là VND.

Nhận định về động thái này, giới chuyên gia cho rằng việc ngân hàng lớn kéo lãi suất huy động về 5% là một tín hiệu tích cực bởi có thể sẽ kéo theo mặt bằng lãi suất cũng như lãi suất cho vay hạ xuống.

Theo chuyên gia tài chính Nguyễn Trí Hiếu, động thái giảm lãi huy động cũng để cứu mình vì huy động mà không cho vay được chỉ có thiệt vì lãi chồng lãi. Mặt khác, giảm lãi suất kỳ hạn ngắn mà vẫn giữ mức huy động cao cho kỳ hạn dài là để ngân hàng cân bằng nguồn vốn. “Tuy nhiên, lãi suất huy động và cho vay có giảm đồng loạt trong thời gian tới hay không còn phải chờ đợi thời gian trả lời. Nhưng trước mắt, hành động này sẽ phần nào ngăn chặn đà giảm lợi nhuận của các ngân hàng khi chi phí vốn được co lại”, ông Hiếu nhận định.

Theo ông Hiếu, để lãi suất cho vay đến cuối năm giảm về mức 9%/năm như NHNN hoạch định thì phải xử lý được nợ xấu trong toàn hệ thống ngân hàng.

Thời báo kinh doanh